Honorarberater finden: In 5 einfachen Schritten zum Erfolg

Wenn Du Dich mit Deiner eigenen Finanzplanung beschäftigst, kommst Du früher oder später zu der Frage: Soll ich mir zur Unterstützung einen Finanzberater suchen? Wenn ja, wie finde ich einen wirklich unabhängigen Berater, der ausschließlich in meinem Interesse agiert?

Es gibt große Unterschiede in der Beraterwelt. Provisionsbasierte Berater sind im Finanzsektor weit verbreitet, aber honorarbasierte Berater gewinnen immer mehr an Bedeutung – und das aus gutem Grund. Sie bieten eine unabhängige Beratung, da sie nur von Dir, ihrem Kunden, bezahlt werden und keine Provisionen von Anbietern erhalten. Doch wie findest Du den für Dich passenden Honorarberater?

In diesem Artikel bekommst Du eine einfache und umfassende Schritt-für-Schritt-Anleitung, wie Du den richtigen Honorarberater für Deine Bedürfnisse findest. Vom ersten Recherche-Schritt bis zur endgültigen Entscheidung bekommst Du hier wertvolle Tipps, damit Du fundierte und langfristig erfolgreiche Finanzentscheidungen treffen kannst.

In aller Kürze

- Unabhängigkeit: Honorarberater arbeiten ohne Provisionen, was für Transparenz sorgt.

- Schritt-für-Schritt-Anleitung: Finde den passenden Berater von der Recherche bis zur Entscheidung.

- Qualifikationen prüfen: Achte auf Zertifikate und Erfahrung.

- Vorsicht bei gemischten Modellen: Berater mit kombinierten Vergütungen können Interessenkonflikte haben.

- Honorarmodelle vergleichen: Wähle zwischen Fixhonorar, Stundensatz oder Betreuungspauschale.

Was macht ein Honorarberater?

Ein Honorarberater ist ein Finanzberater, der ausschließlich auf Honorarbasis arbeitet.

Aber Achtung: Honorarberater ist nicht gleich Honorarberater. Der Begriff Honorarberater oder Honorarberatung ist nicht gesetzlich geschützt. Das heißt, dass sich auch Versicherungsvermittler das Thema Honorarberatung auf die Fahne schreiben können.

Daher achte insbesondere auf die gesetzlich geschützten Berufsbezeichnungen der echten Honorarberatung.

Diese lauten:

…für die Geldanlageberatung:

- Honorar-Finanzanlagenberater nach § 34h GewO

- Honorar-Anlageberater nach § 93 Abs. 1 WpHG

…für die Versicherungs- inkl. Altersvorsorgeberatung:

- Versicherungsberater nach § 34d Abs. 2 GewO

- Rentenberater § 10 Abs. 1 Satz 2 RDG

…für die Immobiliardarlehensberatung:

- Honorar-Immobiliardarlehensberater nach § 34i Abs. 5 GewO

Diese Zulassungen geben Dir als Verbraucher die Sicherheit, dass Dein Berater nur und ausschließlich von Dir bezahlt wird und keine Provisionen oder Vergütungen von Banken oder Versicherungen erhält.

Dadurch entsteht ein entscheidender Vorteil: Honorarberater sind unabhängig und haben keine Interessenkonflikte, die durch den Verkauf bestimmter Finanzprodukte entstehen könnten. Oder würdest Du Dich vor Gericht gerne von einem Rechtsanwalt vertreten lassen, der von der Staatsanwaltschaft bezahlt wird? Vermutlich nicht.

Im Gegensatz zu provisionsbasierten Beratern, die von Banken oder Versicherungen bezahlt werden, orientieren sich Honorarberater allein an Deinen Interessen. Du zahlst ein festes Honorar für die Beratung oder eine Gebühr pro Stunde. Diese Art der Beratung ist transparent und bietet Dir langfristig bessere Ergebnisse, da der Fokus auf Deine finanzielle Gesundheit und nicht auf den Verkauf von Produkten gelegt wird.

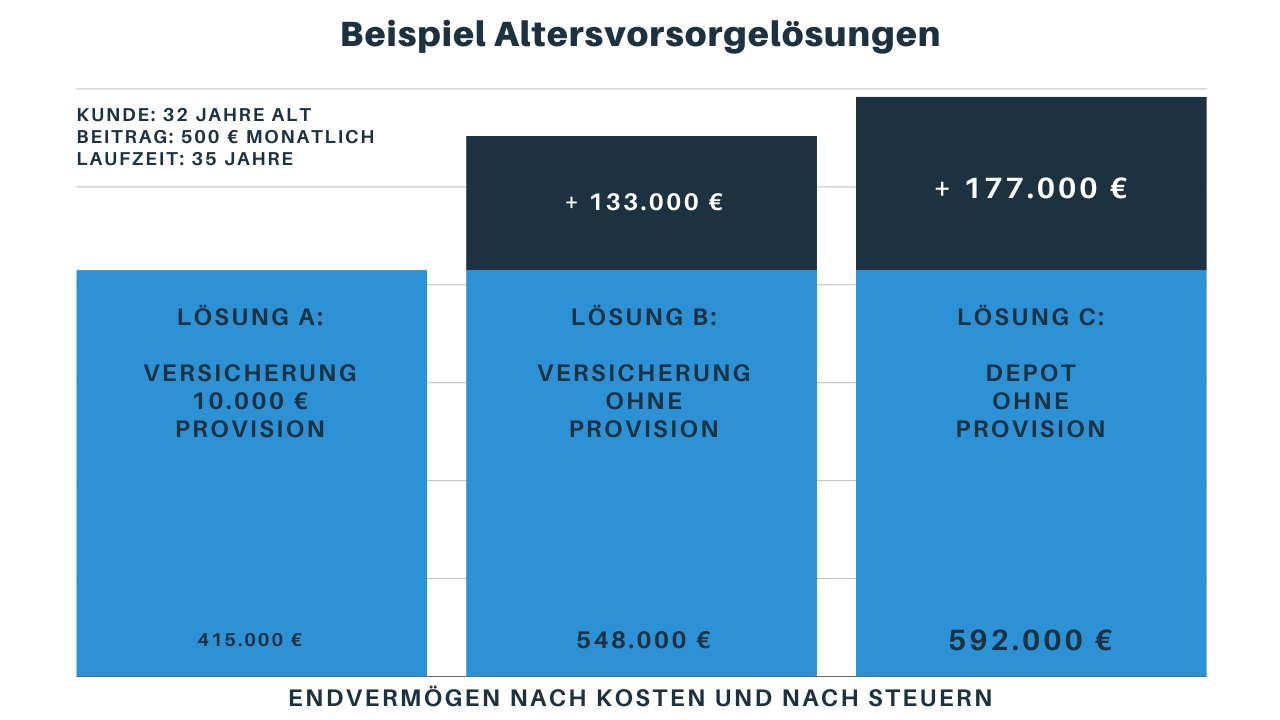

Beispiel: Du möchtest Deine Altersvorsorge verbessern und entscheidest Dich für eine Beratung. Ein provisionsbasierter Berater könnte Dir eine bestimmte Rentenversicherung empfehlen, weil er dafür eine Provision erhält – auch wenn sie nicht unbedingt die beste Option für Dich ist. Ein Honorarberater hingegen würde verschiedene Möglichkeiten prüfen und Dir die sinnvollste Lösung vorschlagen – ohne von externen Zahlungen beeinflusst zu werden.

Dieses Beispiel verdeutlicht den Interessenkonflikt eines provisionsbasierten Beraters. Bei Lösung A würde er 10.000 € Provision verdienen, bei Lösung B oder Lösung C würde er nichts verdienen - obwohl diese für den Kunden die offensichtlich bessere Wahl wäre.

Kombinierte Zulassungen: Vorsicht bei gemischten Vergütungsmodellen

Es gibt Berater, die in bestimmten Bereichen als Honorarberater tätig sind, in anderen jedoch provisionsbasiert arbeiten. Diese sogenannten kombinierten Zulassungen können problematisch sein, da sie das Risiko bergen, die Unabhängigkeit der Beratung zu verwässern.

Ein Berater, der z. B. in der Anlageberatung auf Honorarbasis arbeitet, aber im Versicherungsbereich Provisionen erhält, steht potenziell vor einem Interessenskonflikt. In solchen Fällen besteht die Gefahr, dass bestimmte Produkte bevorzugt empfohlen werden, nicht weil sie die beste Option für Dich sind, sondern weil der Berater dafür Provisionen erhält.

Aus diesem Grund ist es wichtig, immer genau nach der Vergütungsstruktur des Beraters zu fragen und zu prüfen, ob dieser in allen Bereichen provisionsfrei arbeitet. Eine vollständige Honorarberatung bietet die größte Transparenz und Unabhängigkeit, da der Berater ausschließlich von Dir bezahlt wird und keine Interessenkonflikte durch Dritte entstehen.

Unterschiede bei Finanzberatern

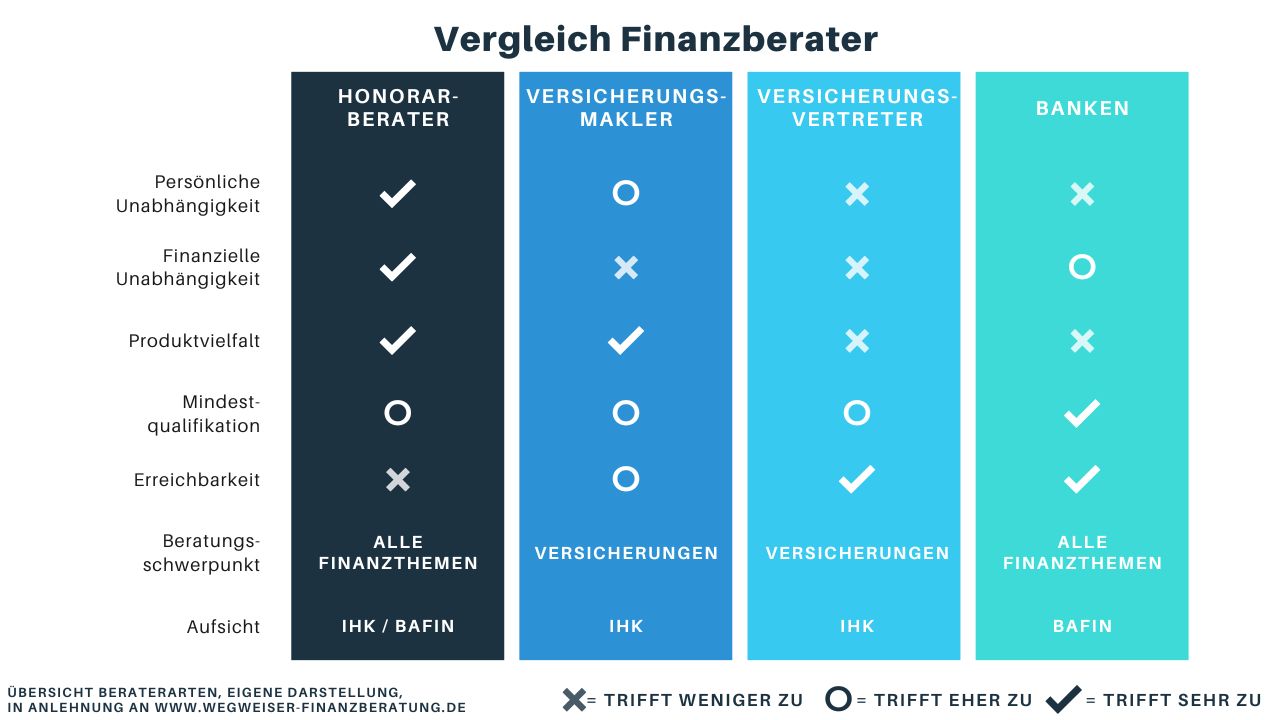

Die folgende Tabelle bietet einen vergleichenden Überblick über verschiedene Typen

von Finanzberatern und ihre jeweiligen Eigenschaften. Sie bewertet Kriterien wie Unabhängigkeit, Qualifikation und Spezialisierungsbereiche, um Dich als Kunde bei der Auswahl eines geeigneten Beraters zu unterstützen.

Persönliche Unabhängigkeit:

Honorarberater bieten die höchste persönliche Unabhängigkeit, da sie direkt von ihren Kunden entlohnt werden und keine Provisionen von den Anbietern der Produkte erhalten, die sie empfehlen. Diese Vergütungsstruktur ermöglicht es ihnen, eine ergebnisoffene Beratungsdienstleistung zu erbringen und uneingeschränkt im besten Interesse ihrer Kunden zu handeln, frei von den möglichen Interessenkonflikten, die bei provisionsbasierten Modellen auftreten können. Die Dienstleitung der Beratung steht im Vordergrund, ohne die Notwendigkeit einer Vermittlung.

Versicherungsmakler sind in ihrer persönlichen Unabhängigkeit eingeschränkter als Honorarberater, da die Beratung keine eigene Dienstleistung darstellt, die vergütet wird. Sie werden durch Provisionen in Folge einer Produktvermittlung vergütet, die sie von verschiedenen Produktanbietern erhalten – potenzielle Interessenkonflikte können die Folge sein. Ein Versicherungsmakler sollte im besten Interesse des Kunden handeln, aber die Abhängigkeit von Provisionszahlungen könnte die Objektivität der Beratung beeinflussen.

Versicherungsvertreter weisen eine deutlich geringere persönliche Unabhängigkeit auf. Sie sind direkt an einzelne Versicherungsunternehmen gebunden und verkaufen ausschließlich die von ihren Arbeitgebern gewünschten Eigen- und Fremdprodukte.

Eine starke Einschränkung der persönlichen Unabhängigkeit liegt bei Bankberatern vor, da diese in der Regel darauf ausgerichtet sind, die Produkte und Dienstleistungen ihres Arbeitgebers, der Bank, zu verkaufen. Sie stehen unter dem Druck, bestimmte Finanzprodukte zu fördern, was ihre Fähigkeit begrenzen kann, ausschließlich im besten Interesse ihrer Kunden zu handeln.

Finanzielle Unabhängigkeit:

Versicherungsmakler und -vertreter zeichnen sich durch die finanzielle Abhängigkeit aufgrund von Provisionszahlungen aus. Da die Beratungsdienstleistung erst nach Abschluss eines vermittelten Vertrages durch einen Produktgeber vergütet wird, können bei Vermittlern Interessenkonflikte auftreten. Es kann ein monetärer Anreiz vorliegen, am Ende der Beratung auch ein Finanzprodukt vermitteln zu müssen, um vergütet zu werden.

Honorarberater erhalten hingegen ihre Vergütung direkt von ihren Kunden für die Beratungsdienstleistungen und dürfen keine Provisionen von Produktanbietern annehmen. Dieser Punkt kann ihre finanzielle Unabhängigkeit maximieren und die Wahrscheinlichkeit von Interessenkonflikten minimieren.

Bankberater sind finanziell an die Produkte ihrer eigenen Institution gebunden, ihre Empfehlungen können durch interne Ziele und das Produktportfolio der Bank beeinflusst werden, was ihre finanzielle Unabhängigkeit begrenzt.

Produktvielfalt:

Die Produktvielfalt, die Finanzberater anbieten können, variiert erheblich und ist ein entscheidender Faktor, der ihre Fähigkeit beeinflusst, die Bedürfnisse ihrer Kunden umfassend zu bedienen.

Honorarberater können die größte Produktvielfalt anbieten, da sie nicht durch Verkaufsvereinbarungen oder provisionsbasierte Anreize eingeschränkt sind. Ihre Empfehlungen können ein breites Spektrum an verfügbaren Finanzprodukten und Dienstleistungen abdecken, wobei sie sich von den Bedürfnissen und Zielen ihrer Kunden leiten lassen.

Makler haben ebenfalls Zugang zu einer breiten Palette an Finanzprodukten, weil sie nicht exklusiv an ein einzelnes Unternehmen gebunden sind. Sie können Produkte von mehreren Anbietern vermitteln, müssen aber möglicherweise ihre Produktwahl abwägen, um einen optimalen Ausgleich zwischen Kundeninteressen und den erzielbaren Provisionen zu finden.

Versicherungsvertreter sind in ihrer Produktvielfalt am stärksten beschränkt, da sie ausschließlich Produkte eines einzigen Versicherers oder Finanzdienstleisters anbieten. Dies begrenzt ihre Fähigkeit, kundenspezifische Lösungen aus einem breiten Marktspektrum zu empfehlen.

Bankberater schließlich sind in der Regel darauf beschränkt, die hauseigenen Produkte ihrer Bank zu verkaufen. Obwohl einige Banken eine Vielzahl von Finanzprodukten anbieten, können Bankberater grundsätzlich nicht die gesamte Bandbreite des Marktes nutzen, um die Bedürfnisse ihrer Kunden zu erfüllen.

Mindestqualifikation:

Honorarberater, Versicherungsmakler und Versicherungsvertreter benötigen eine Erlaubnis der Industrie- und Handelskammer sowie eine gewerbliche Registrierung.

Zusätzlich zu dieser Erlaubnis müssen diese Berater ihre Zuverlässigkeit, geordnete Vermögensverhältnisse sowie eine Berufshaftpflichtversicherung nachweisen können. Auch ihre fachliche Eignung, wie etwa Produkt- und Beratungskenntnisse, müssen sie belegen, entweder durch eine Sachkundeprüfung vor der IHK oder durch entsprechende berufliche Qualifikationen wie ein Studium in einem relevanten Bereich oder eine abgeschlossene Ausbildung im Finanzsektor, ergänzt durch erforderliche Berufserfahrung.

Die Mindestqualifikation für Bankberater ist in Deutschland am höchsten. Sie müssen beispielsweise eine anerkannte berufliche Qualifikation vorweisen, wie die Ausbildung zum Bankkaufmann oder ein entsprechendes Studium.

Erreichbarkeit:

Für Kunden ist die Verfügbarkeit von Honorarberatern schwierig, da es deutschlandweit nur 17 Institute für unabhängige Honorar-Anlageberatung, 293 Honorar-Finanzanlageberater, 321 Versicherungsberater und 654 Honorar-Immobiliardarlehensberater gibt (Stand 01.04.2024).

Die Verfügbarkeit von einem Versicherungsmakler ist besser als von Honorarberatern, da es deutschlandweit 46.522 Makler gibt.

Eine sehr gute Verfügbarkeit in Deutschland bieten Versicherungsvertreter mit 132.168 zugelassenen Beratern. (Ob das von Vorteil ist?)

Bankberater sind aufgrund weitverzweigter Filialnetze ebenfalls leicht verfügbar.

Beratungsschwerpunkte:

In der Finanzberatung variieren die Beratungsschwerpunkte je nach Typ des Dienstleisters.

Honorarberater und Banken decken in der Regel ein umfassendes Spektrum an Finanzthemen ab und bieten ganzheitliche Beratungsleistungen an, wobei sich Makler und Vertreter häufig auf Versicherungsprodukte konzentrieren.

Aufsicht:

Die Aufsicht im Finanzberatungsbereich in Deutschland ist in den meisten Bereichen strikt geregelt, um die Integrität der Branche zu gewährleisten und den Schutz der Verbraucher sicherzustellen.

Honorarberater werden je nach Zulassungsart entweder durch die Gewerbeämter und die Industrie- und Handelskammern (IHK) oder der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) überwacht.

Versicherungsmakler und -vertreter unterliegen vorrangig der Aufsicht durch die IHK.

Banken werden direkt von der BaFin reguliert, was bedeutet, dass sie hohen Compliance- und regulatorischen Standards entsprechen müssen.

Warum solltest Du einen Honorarberater finden?

Die Vorteile eines Honorarberaters sind klar:

- Unabhängigkeit,

- Transparenz und

- der Fokus auf die besten finanziellen Lösungen für Dich.

Trotzdem sind Honorarberater in Deutschland noch nicht so weit verbreitet wie provisionsbasierte Berater. Das bedeutet jedoch nicht, dass es schwierig ist, einen zu finden – im Gegenteil.

Viele Honorarberater bieten eine ortsunabhängige und komfortable Videoberatung an. Es gibt verschiedene Wege, qualifizierte Honorarberater zu finden und ihre Angebote zu vergleichen.

5 Schritte, um einen Honorarberater zu finden

Nun, da Du die Vorteile eines Honorarberaters kennst, fragst Du Dich sicher, wie Du einen Honorarberater finden kannst. Keine Sorge, mit diesen einfachen Schritten kommst Du schnell ans Ziel.

Schritt 1: Recherche beginnen

Der erste Schritt besteht darin, Dich gut zu informieren und verschiedene Quellen zu nutzen, um einen für Dich passenden Honorarberater in Deiner Nähe zu finden. Stehst Du dem Thema Videoberatung offen gegenüber, erweitert das Deine Auswahl erheblich. Es gibt eine Reihe von Verzeichnissen und Plattformen, die Dir bei der Suche helfen.

Hier sind einige der besten Anlaufstellen:

- Google-Suche: Eine einfache Google-Suche nach "Honorarberater in [Deiner Stadt]" kann Dir wertvolle Ergebnisse liefern. Oftmals findest Du so auch Berater, die noch nicht in den folgenden Verzeichnissen gelistet sind, aber dennoch gute Bewertungen haben. Bitte überprüfe bei jeder Webseite zu Anfang das Impressum auf die korrekten Zulassungen. So ersparst Du Dir viel Zeit und möglicherweise Ärger.

- Freunde und Bekannte fragen: Auch die persönliche Empfehlung aus Deinem Freundes- oder Bekanntenkreis kann Dir helfen, einen vertrauenswürdigen Honorarberater zu finden. Menschen, die bereits gute Erfahrungen gemacht haben, können Dir oft besonders hilfreiche Tipps geben. Falls Du Dir nicht sicher bist, ob Deine Bekannten einen echten Honorarberater haben, hilft folgende Frage: was kostet die Beratung bei eurem Berater? Lautet die Antwort "Beratung ist kostenfrei", haben Deine Bekannten keinen Honorarberater, sondern einen provisionsbasierten Vermittler.

- Bundesverband der Versicherungsberater e. V.: Hier findest Du zertifizierte Versicherungsberater, die unabhängig von Provisionsinteressen arbeiten. Weitere Infos auf der Webseite.

- Hartmut Walz Finanzblog: Professor Walz bietet wertvolle Einblicke in die Honorarberatung und stellt auch eine Liste empfehlenswerter Honorarberater bereit.

- Berater-Lotse: Diese Plattform hilft Dir, zertifizierte Berater in Deiner Umgebung zu finden. Schau Dir Berater-Lotse an, um eine geeignete Auswahl an Honorarberatern in Deiner Nähe zu erhalten.

- Vermittlerregister: Ein weiteres wichtiges Verzeichnis ist das Vermittlerregister, in dem Du alle zugelassenen Berater überprüfen kannst.

- Register unabhängiger Honorar-Anlageberater der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin): Auf der BaFin-Webseite kannst Du eine Liste von Unternehmen der unabhängigen Honorar-Anlageberatung einsehen, die von der BaFin zugelassen sind. Anschließend kannst Du die Zulassung eines einzelnen Honorar-Anlageberaters anhand des Nachnamens unter dieser Adresse bei der BaFin überprüfen: Du kannst Dir auch alle vertraglich gebundener Vermittler eines Unternehmens anzeigen lassen.

- Bundesverband der Rentenberater e. V.: Dieser Verband bietet ein Verzeichnis qualifizierter Rentenberater. Du findest mehr Informationen auf der offiziellen Webseite.

- Rechtsdienstleistungsregister für Rentenberater: Über das Rechtsdienstleistungsregister kannst Du zugelassene Rentenberater recherchieren.

Bei der Recherche ist es wichtig, verschiedene Berater zu vergleichen und auf ihre Qualifikationen zu achten. Viele Honorarberater spezialisieren sich auf bestimmte Bereiche, wie zum Beispiel Altersvorsorge oder Geldanlage, was Dir bei Deiner Entscheidung helfen kann.

WICHTIG: Nach dem Blick ins Impressum bitte den Berater im Vermittlerregister oder bei der BaFin überprüfen. Es soll Berater geben, die auf der Webseite eine Zulassung angeben, allerdings nicht im Vermittlerregister eingetragen sind. Hier ist dann besondere Vorsicht geboten.

Schritt 2: Qualifikationen prüfen

Nachdem Du eine Liste potenzieller Honorarberater zusammengestellt hast, ist der nächste Schritt, ihre Qualifikationen und Erfahrungen genauer unter die Lupe zu nehmen. Es ist entscheidend, dass Dein Berater nicht nur unabhängig ist, sondern auch über die nötige Fachkenntnis verfügt, um Dich optimal zu unterstützen.

Achte auf folgende Kriterien:

- Eintragung bei der Aussichtsbehörde: Im IHK-Vermittlerregister findest Du alle Honorar-Finanzanlagenberater, Versicherungsberater und Honorar-Immobiliardarlehensberater und in der BaFin-Datenbank alle zugelassenen Honorar-Anlageberater. So kannst Du sicherstellen, dass Dein Berater die nötigen Zulassungen hat.

- Erfahrungsberichte und Bewertungen: Lies Erfahrungsberichte und Bewertungen von anderen Kunden. Hier bieten sich Plattformen wie Google an, aber auch spezialisierte Websites wie ProvenExpert oder WhoFinance.

- Falls nötig und für Dich wichtig: das Alter des Beraters. Wünscht Du Dir einen Berater an Deiner Seite, der Dich und Dein Vermögen möglichst langfristig begleitet, solltest Du auf das Alter des Beraters achten. Ansonsten steht Dir eine erneute Suche nach einem passenden Honorarberater möglicherweise schon in ein paar Jahren bevor, wenn Dein bisheriger Berater in den Ruhestand geht.

- Notfallstrategien: Hat dein Berater rechtliche Vorkehrungen getroffen, falls ihm etwas passieren sollte oder er aufgrund längerer Krankheit ausfällt? Bestenfalls hat Dein Berater in seinem Unternehmen eine Vertretungs- oder Nachfolgeregelung getroffen.

Dieser Schritt stellt sicher, dass Du nicht nur einen Berater wählst, der unabhängig ist, sondern auch die nötige Kompetenz besitzt, um Dir in Deiner finanziellen Situation bestmöglich zu helfen.

Schritt 3: Erstgespräch(e) führen

Nachdem Du eine Liste von potenziellen Honorarberatern erstellt und ihre Qualifikationen geprüft hast, ist der nächste Schritt, ein Erstgespräch zu vereinbaren. Das Erstgespräch ist entscheidend, um zu prüfen, ob der Berater zu Dir passt und ob Du Dich gut aufgehoben fühlst.

Hier sind einige Tipps, wie Du das Beste aus diesem Gespräch herausholen kannst:

- Vorbereitung ist alles: Überlege Dir im Vorfeld, welche Themen Du besprechen möchtest. Geht es um Deine Altersvorsorge, eine Immobilienfinanzierung oder die Optimierung Deiner Kapitalanlagen? Je genauer Du Deine Bedürfnisse formulierst, desto besser kann der Berater darauf eingehen.

- Kundenerstinformationen: Zu Beginn eines Kennenlerngesprächs sollten Dir die gesetzlich vorgeschriebenen Statusinformationen des Beraters gezeigt und erläutert werden.

Fragen, die Du im Erstgespräch stellen könntest:

- Welche Qualifikationen und Erfahrungen bringen Sie mit?

- Sind Sie auf bestimmte Finanzthemen spezialisiert?

- Wie wird Ihr Honorar berechnet? (Fixhonorar, Stundensatz, etc.)

- Wie gestalten Sie den Beratungsprozess und wie lange dauert er in der Regel?

- Welche Produkte empfehlen Sie häufig und warum?

- Warum und seit wann sind Sie Honorarberater?

Falls Du nach einem Honorarberater suchst, der Dich im Bereich der langfristigen Vermögensverwaltung unterstützt, könntest Du folgende Fragen ergänzen:

- Ab welchem Vermögen bieten Sie eine Vermögensverwaltung an?

- Wie viel Vermögen verwalten Sie aktuell?

- Gibt es Vertretungs- und Nachfolgeregelungen in Ihrem Unternehmen?

Chemie und Vertrauen: Die Chemie zwischen Dir und Deinem Berater sollte stimmen. Schließlich wirst Du mit dieser Person über wichtige finanzielle Entscheidungen sprechen. Achte darauf, ob der Berater auf Deine Fragen eingeht und ob Du das Gefühl hast, dass er oder sie wirklich Deine Interessen im Fokus hat.

Transparenz in der Preisgestaltung: Es ist wichtig, dass Du ein klares Bild über die Kosten bekommst. Frage nach einer detaillierten Aufschlüsselung der Gebühren und kläre, ob es versteckte Kosten gibt. Gute Honorarberater legen großen Wert auf Transparenz.

Das Erstgespräch gibt Dir die Möglichkeit, herauszufinden, ob der Berater sowohl fachlich als auch menschlich zu Dir passt. Um eine möglichst gute Entscheidungsgrundlage zu schaffen, kannst Du mehrere Kennenlerngespräche führen.

Schritt 4: Angebote vergleichen

Nachdem Du ein oder mehrere Erstgespräche geführt hast, ist es an der Zeit, die verschiedenen Angebote zu vergleichen. Honorarberater können unterschiedliche Abrechnungsmodelle haben, und es lohnt sich, die Optionen sorgfältig zu prüfen, um das beste Preis-Leistungs-Verhältnis zu finden.

1. Festhonorar vs. Stundenhonorar:

- Einige Berater arbeiten mit einem Fixhonorar für bestimmte Dienstleistungen, z. B. die Erstellung eines Finanzplans.

- Andere rechnen nach Stunden ab, was vor allem dann sinnvoll ist, wenn Du nur punktuelle Beratung benötigst.

2. Pauschalhonorar für langfristige Betreuung:

- Manche Honorarberater bieten eine laufende Betreuung an, bei der Du monatlich oder jährlich eine Pauschale zahlst. Dies ist besonders interessant, wenn Du langfristige Unterstützung bei der Vermögensverwaltung benötigst.

3. Vergleiche anhand Deiner Bedürfnisse:

- Überlege, welches Modell am besten zu Deinen Zielen passt. Wenn Du zum Beispiel nur eine einmalige Beratung zur Optimierung Deiner Altersvorsorge möchtest, könnte ein Fixhonorar ideal sein. Benötigst Du hingegen regelmäßige Unterstützung, kann ein langfristiges Betreuungsmodell Sinn machen.

4. Transparenz der Angebote:

- Achte darauf, dass die Preisgestaltung klar und nachvollziehbar ist. Seriöse Honorarberater stellen sicher, dass Du genau verstehst, was Du für Dein Geld bekommst.

Vergleiche nicht nur die Preise, sondern auch die Dienstleistungen und die Qualität der Beratung. Es kann sich lohnen, etwas mehr zu zahlen, wenn der Berater dafür besser auf Deine spezifischen Bedürfnisse eingeht.

Schritt 5: Entscheidung treffen

Nachdem Du die Angebote verglichen hast, geht es nun darum, eine Entscheidung zu treffen. Berücksichtige dabei sowohl die fachlichen Qualifikationen des Beraters als auch Dein Bauchgefühl aus dem Erstgespräch.

Ein guter Honorarberater sollte nicht nur fachlich überzeugen, sondern auch jemand sein, zu dem Du Vertrauen aufbauen kannst und mit dem Du gerne langfristig zusammenarbeitest.

Frage Dich selbst:

- Fühle ich mich mit der Beratung gut aufgehoben?

- Hat der Berater strukturierte Prozesse?

- Wie lange könnte die Zusammenarbeit klappen?

- Hat der Berater mein Vertrauen gewonnen?

- Ist das Preis-Leistungs-Verhältnis fair und nachvollziehbar?

Wenn Du alle diese Fragen mit „Ja“ beantworten kannst, hast Du wahrscheinlich den richtigen Honorarberater gefunden.

Fazit

Einen Honorarberater zu finden, mag auf den ersten Blick kompliziert erscheinen, aber mit der richtigen Vorgehensweise wird der Prozess deutlich einfacher. Honorarberater bieten Dir eine unabhängige und transparente Beratung, die sich allein an Deinen Bedürfnissen orientiert – ohne versteckte Provisionen oder Interessenkonflikte.

Mit unserer Schritt-für-Schritt-Anleitung hast Du nun alle Werkzeuge in der Hand, um den passenden Berater für Deine finanzielle Zukunft zu finden. Beginne mit einer gründlichen Recherche, prüfe die Qualifikationen der Berater und nutze das Erstgespräch, um sicherzustellen, dass die Chemie stimmt. Durch den Vergleich von Angeboten kannst Du sicherstellen, dass Du nicht nur einen Berater findest, der fachlich überzeugt, sondern auch zu Deinen finanziellen Zielen passt.

Denke daran: Eine gute Finanzberatung ist eine langfristige Investition in Deine finanzielle Sicherheit. Nimm Dir die Zeit, um den richtigen Honorarberater zu finden – es wird sich auf lange Sicht auszahlen.

Häufig gestellte Fragen Honorarberater finden (FAQ)

Ein Honorarberater ist ein unabhängiger Finanzberater, der ausschließlich vom Kunden bezahlt wird und keine Provisionen von Dritten erhält. Das ermöglicht eine objektive und transparente Beratung, ohne Interessenskonflikte.

Du kannst Honorarberater über verschiedene Plattformen finden, wie z. B. Bundesverband der Versicherungsberater e. V., Berater-Lotse oder Hartmut Walz Finanzblog. Achte dabei auf Zertifizierungen und Bewertungen.

Die Kosten hängen von der Honorarstruktur des Beraters ab. Einige arbeiten mit einem Fixhonorar, andere mit einem Stundensatz oder einer Pauschale für langfristige Betreuung. Im Erstgespräch solltest Du die genauen Kosten klären.

Wichtige Fragen sind: Welche Qualifikationen haben Sie? Welche Schwerpunkte decken Sie ab? Wie wird Ihr Honorar berechnet? Wie läuft der Beratungsprozess ab? Diese Fragen helfen Dir, die Kompetenz und die Arbeitsweise des Beraters zu beurteilen.

Ein Honorarberater ist unabhängig und frei von Interessenkonflikten, da er keine Provisionen für den Verkauf von Finanzprodukten erhält. Das bedeutet, dass die Beratung rein auf Deine Bedürfnisse ausgerichtet ist, ohne Druck zum Produktverkauf.